Reporting IVA tramite codici di reporting

In questo articolo viene descritto l'approccio generale per configurare e generare la dichiarazione IVA tramite codici di reporting per alcuni paesi/aree geografiche europei. Questo approccio è comune per gli utenti di persone giuridiche nei seguenti paesi/aree geografiche:

- Australia

- Giappone

Panoramica della dichiarazione IVA

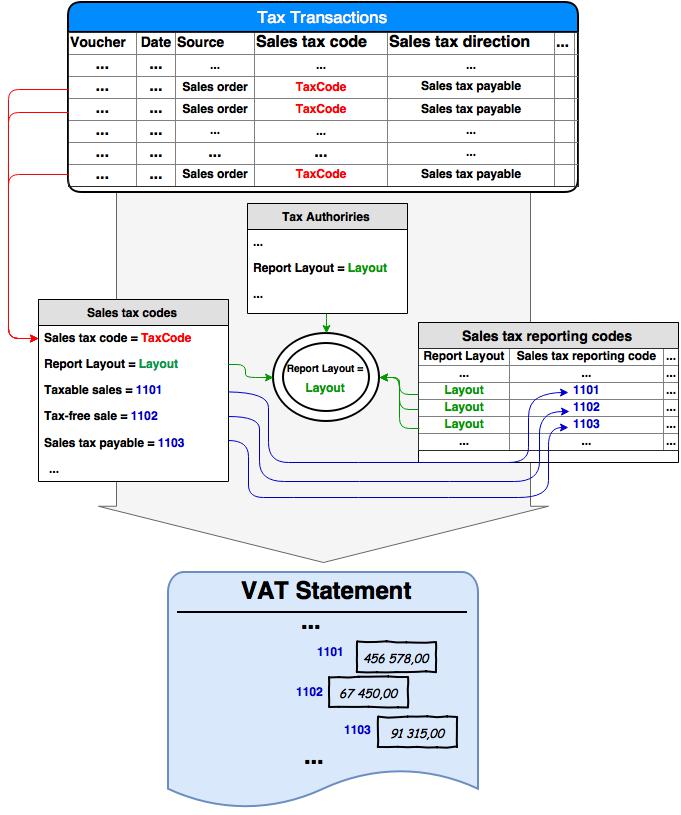

La dichiarazione IVA si basa sugli importi delle transazioni IVA. Il processo di generazione di una dichiarazione IVA fa parte del processo Pagamento IVA, che viene implementato tramite la funzione Liquida e registra IVA. Questa funzione calcola l'IVA dovuta per un determinato periodo. Il calcolo della liquidazione include l'IVA registrata per il periodo di liquidazione selezionato per le transazioni IVA. Per ulteriori informazioni, vedere Creare un pagamento IVA. Il processo di calcolo dei dati per una dichiarazione IVA si basa sulla relazione tra i codici IVA e i codici di reporting IVA, dove i codici di reporting IVA corrispondono alle caselle delle dichiarazioni IVA (o ai tag in XML). Per ciascun codice IVA, è necessario configurare i codici di reporting IVA per ciascun tipo di transazione, ad esempio vendite imponibili, acquisti imponibili e importazioni imponibili. Questi tipi di transazioni sono descritti nella sezione Codici IVA per il reporting IVA più avanti in questo articolo.

Per ciascun codice di reporting IVA, è necessario determinare un layout di report specifico. Allo stesso tempo, i codici IVA sono collegati a una specifica autorità IVA tramite periodi di liquidazione IVA. Per ciascun ufficio IVA, è necessario determinare un layout di report specifico. Pertanto, solo i codici di reporting IVA con lo stesso layout di report configurato per un ufficio IVA nei periodi di liquidazione IVA per il codice IVA possono essere selezionati nella configurazione del report per il codice IVA. Una transazione IVA generata al momento della registrazione di un ordine o di un giornale di registrazione contiene un codice IVA, un'origine IVA, una direzione IVA e importi transazione (importo base imponibile e importo imposta nella valuta contabile, valuta IVA e valuta transazione) . In base alla combinazione degli attributi delle transazioni IVA, gli importi delle transazioni compongono gli importi totali per i codici di reporting IVA specificati per i codici IVA. L'illustrazione seguente mostra la relazione dei dati.

Configurazione della dichiarazione IVA

Per generare una dichiarazione IVA, devi configurare quanto segue.

Uffici IVA per il reporting IVA

Prima di poter configurare i codici di reporting IVA, è necessario selezionare il layout di report corretto per l'ufficio IVA. Nella pagina Uffici IVA, nella sezione Generale, seleziona un layout per la dichiarazione. Questo layout verrà utilizzato quando si configurano i codici di reporting IVA.

Codici di reporting IVA

I codici di reporting IVA sono codici casella nella dichiarazione IVA o nomi di tag in formato XML. Questi codici vengono utilizzati per aggregare e preparare gli importi per il report. Quando si configura il formato di Creazione di report elettronici della dichiarazione IVA, verranno utilizzati i nomi degli importi risultanti. È possibile creare e gestire i codici di reporting IVA nella pagina Codici reporting IVA. È necessario assegnare a ciascun codice un layout di report. Dopo aver creato i codici di reporting IVA, è possibile scegliere i codici nella sezione Impostazione report nella pagina Codici IVA.

Codici IVA per il reporting IVA

Gli importi base e gli importi IVA delle transazioni IVA possono essere aggregati nei codici di reporting nella dichiarazione IVA (tag XML o caselle di dichiarazione). È possibile configurare questo comportamento associando i codici di reporting IVA per diversi tipi di transazione per codici IVA nella pagina Codici IVA. Nella tabella seguente vengono descritti i tipi di transazione nella configurazione del report per i codici IVA. Il calcolo include le transazioni per tutti i tipi di origini, ad eccezione dell'imposta sulle vendite.

| Tipo di transazione | Descrizione delle transazioni e degli importi da conteggiare nel tipo di transazione |

|---|---|

| Vendite tassabili | Somma degli Importi imponibili delle transazioni IVA che soddisfano le seguenti condizioni:

|

| Vendite esentasse | Somma degli Importi imponibili delle transazioni IVA che soddisfano le seguenti condizioni:

|

| IVA a debito | Somma degli Importi imponibili delle transazioni IVA che soddisfano le seguenti condizioni:

|

| Nota di accredito di vendita tassabile | Somma degli Importi imponibili delle transazioni IVA che soddisfano le seguenti condizioni:

|

| Nota di accredito di vendita non tassabile | Somma degli Importi imponibili delle transazioni IVA che soddisfano le seguenti condizioni:

|

| IVA su nota di accredito di vendita | Somma degli Importi imponibili delle transazioni IVA che soddisfano le seguenti condizioni:

|

| Acquisti tassabili | Somma degli Importi imponibili delle transazioni IVA che soddisfano le seguenti condizioni:

|

| Acquisto esentasse | Somma degli Importi imponibili delle transazioni IVA che soddisfano le seguenti condizioni:

|

| IVA a credito | Somma degli Importi imponibili delle transazioni IVA che soddisfano le seguenti condizioni:

|

| Nota di accredito di acquisto tassabile | Somma degli Importi imponibili delle transazioni IVA che soddisfano le seguenti condizioni:

|

| Nota di credito di acquisto non tassabile | Somma degli Importi imponibili delle transazioni IVA che soddisfano le seguenti condizioni:

|

| IVA su nota di accredito di acquisto | Somma degli Importi imponibili delle transazioni IVA che soddisfano le seguenti condizioni:

|

| Importazione tassabile | Somma degli Importi imponibili delle transazioni IVA che soddisfano le seguenti condizioni:

|

| Contropartita importazione tassabile | Somma stornata degli Importi imponibili delle transazioni IVA che soddisfano le seguenti condizioni:

|

| Nota di accredito di importazione tassabile | Somma degli Importi imponibili delle transazioni IVA che soddisfano le seguenti condizioni:

|

| Nota di accredito contropartita importazione tassabile | Somma stornata degli Importi imponibili delle transazioni IVA che soddisfano le seguenti condizioni:

|

| Imposta di utilizzo | Somma degli Importi imponibili delle transazioni IVA che soddisfano le seguenti condizioni:

|

| Contropartita IVA intracomunitaria | Somma stornata degli Importi imposta delle transazioni IVA che soddisfano le seguenti condizioni:

|

Nota

Per la tabella precedente si presuppone che siano soddisfatti i seguenti criteri:

- L'importo della base imponibile è un importo della transazione dal campo Origine nella valuta contabile.

- L'importo imponibile è un importo della transazione da Importo IVA effettivo nella valuta contabile.

Risorse specifiche per paese/area geografica per dichiarazioni IVA

La dichiarazione IVA per ciascun paese/area geografica deve soddisfare i requisiti della legislazione del paese/area geografica. Esistono modelli e formati generali predefiniti di dichiarazioni IVA per paesi/aree geografiche elencati nella tabella seguente.

| Paese/area geografica | Informazioni aggiuntive |

|---|---|

| Australia | Dichiarazione di attività commerciale (BAS) |

| Giappone | Rapporto sulle imposte sui consumi in Giappone |