Meccanismo di reverse charge per schema IVA/GST

Questo articolo descrive un approccio generico per l'impostazione della funzionalità di reverse charge per paesi/aree geografiche che adottano gli schemi IVA o GST.

La disponibilità della funzionalità nei paesi/aree geografiche è gestita dalle seguenti funzionalità nell'area di lavoro Gestione funzionalità .

| Funzionalità | Paese/area geografica |

|---|---|

| Nessuna funzionalità specifica | Austria Belgio Bulgaria Croazia Cipro Repubblica Ceca Danimarca Estonia Finlandia Francia Germania Ungheria Islanda Irlanda Italia Lettonia Liechtenstein Lituania Lussemburgo Paesi Bassi Norvegia Polonia Portogallo Romania Arabia Saudita Singapore Slovacchia Slovenia Spagna Svezia Svizzera Regno Unito Emirati Arabi Uniti |

| Inversione contabile per ulteriori paesi/regioni | Bahrein Kuwait Oman Qatar |

| Abilita meccanismo di reverse charge per schema IVA/GST | Tutti gli altri paesi/regioni tranne: Brasile India Russia |

Per ulteriori informazioni, vedere la sezione Abilitare il meccanismo di inversione contabile per la funzionalità del regime IVA/GST più avanti in questo articolo.

Reverse charge è uno schema di imposta che sposta la responsabilità per la contabilità e la dichiarazione dell'IVA dal venditore all'acquirente delle merci e/o dei servizi. Di conseguenza, i destinatari delle merci e/o dei servizi dichiarano sia l'IVA in uscita (nel ruolo del venditore) che l'IVA in entrata (nel ruolo dell'acquirente) nella dichiarazione IVA.

In alcuni paesi lo schema reverse charge è implementato solo per alcune merci e/o servizi e sono presenti condizioni o limiti aggiuntivi sull'importo di vendita. In altri paesi, la responsabilità del pagamento dell'IVA dipende dallo stato del fornitore e dell'acquirente. Se la responsabilità del pagamento dell'IVA ricade sull'acquirente, questo deve essere chiaramente indicato nella fattura emessa dal fornitore. Ad esempio, la fattura deve includere la dicitura "Reverse charge" e deve indicare le ubicazioni incluse nello schema reverse charge.

Per applicare l'IVA reverse charge, è necessario completare le seguenti impostazioni.

Imposta i codici IVA

Si consiglia di utilizzare codici IVA separati per le operazioni di vendita e le operazioni di acquisto.

| Codice IVA per le vendite | Creare un codice IVA per le operazioni di vendita reverse charge (Imposta>Imposte indirette>Imposta sulle vendite>Codici IVA). |

| Codice IVA per gli acquisti | Creare codici IVA positivi e negativi per l'IVA in reverse charge per gli acquisti (Imposta>Imposte indirette>Imposta sulle vendite>Imposta sulle vendite codici).

Per ulteriori informazioni, vedere la sezione successiva "Impostazione delle fasce IVA e delle fasce IVA degli articoli". |

Impostare fasce IVA e fasce IVA articoli

Si consiglia di utilizzare le fasce IVA separate per le operazioni di vendita e le operazioni di acquisto.

| Fasce IVA per le vendite | Creare una fascia IVA per le operazioni di vendita con inversione contabile (Imposta>Imposte indirette>Imposta sulle vendite>Fasce IVA ). Nella scheda Impostazione, includere il codice IVA per il reverse charge di questa fascia. Selezionare le caselle di controllo Esente e Reverse charge per il codice IVA. |

| Fasce IVA per gli acquisti | Creare una fascia IVA per le operazioni di acquisto con inversione contabile (Imposta>Imposte indirette>Imposta sulle vendite>Fasce IVA ). Nella scheda Impostazione, includere i codici IVA negativi e positivi in questa fascia. Selezionare la casella di controllo Reverse charge per indicare che il codice IVA ha un valore negativo. |

| Fasce IVA articoli | Crea o aggiorna la fascia IVA degli articoli con il codice IVA che ha un valore negativo (Imposta>Imposte indirette>Imposta sulle vendite>Fasce IVA articoli). È necessario assegnare la fascia IVA articoli predefinita ai prodotti e alle categorie soggette a reverse charge. |

Impostare gruppi di articoli con reverse charge

Nella pagina Gruppi di articoli con inversione contabile (Imposta>Impostazione>Imposta sulle vendite>Gruppi di articoli con reverse charge), è possibile definire gruppi di prodotti o servizi oppure singoli prodotti o servizi a cui può essere applicato il reverse charge. Per ciascun gruppo di articoli soggetti a reverse charge, definire l'elenco di articoli, i gruppi di articoli e le categorie per le vendite e/o gli acquisti.

Impostare le regole reverse charge

Nella pagina Regole di inversione contabile (Imposta>Impostazione>Imposta sulle vendite>Regole di inversione contabile), è possibile definire le regole di applicabilità ai fini di acquisto e vendita. È possibile configurare un set di regole di applicabilità reverse charge. Per ciascuna regola, impostare i seguenti campi:

- Tipo di documento – Seleziona Ordine di acquisto, Giornale fatture fornitore, Ordine di vendita, Fattura a testo libero, Giornale fatture cliente, e/o Fattura del fornitore.

- Tipo di paese/regione del partner – Seleziona Nazionale, UE, GCC o Estero. In alternativa, se la regola può essere applicata a tutti i partner commerciali, indipendentemente dal paese o dalla regione del loro indirizzo, Seleziona Tutti.

- Indirizzo di consegna nazionale – Seleziona questa casella di controllo per applicare la regola alle consegne all'interno dello stesso paese o regione. Questa casella di controllo non può essere selezionata per i tipi di documenti Giornale fatture fornitore e Giornale fatture cliente .

- Gruppo di articoli con addebito inverso – Seleziona il gruppo a cui può essere applicata la regola.

- Importo soglia : lo schema dell'inversione contabile viene applicato a una fattura solo se il valore degli articoli e/o dei servizi inclusi nel gruppo di articoli dell'inversione contabile supera il limite specificato qui.

Puoi anche utilizzare i campi data di validità e Data di scadenza per definire il periodo in cui la regola è effettiva.

Inoltre, è possibile specificare se una notifica viene visualizzata e la riga del documento viene aggiornata con la fascia IVA reverse charge predefinita se la condizione della riga del documento viene soddisfatta. Sono disponibili le seguenti opzioni:

- Nessuno : la riga del documento non viene aggiornata.

- Richiesta : viene visualizzata una notifica per confermare che è possibile applicare l'inversione contabile.

- Imposta : la riga del documento viene aggiornata senza ulteriore notifica.

Configura le proprietà del paese/regione

Nella pagina Parametri commercio estero (Imposte>Impostazioni>Imposta sulle vendite>Commercio estero>Parametri del commercio estero), nella scheda Proprietà paese/regione impostare il paese/ regione dell'attuale persona giuridica in Nazionale. Imposta il tipo di paese/regione dei paesi/regioni dell'UE che partecipano al commercio dell'UE con l'attuale persona giuridica su UE. Imposta il tipo di paese/regione dei paesi/regioni del GCC che partecipano al commercio del GCC con l'attuale persona giuridica su GCC.

Impostazione dei parametri predefiniti

Per abilitare la funzionalità per l'IVA inversione contabile, nella pagina contabilità generale parametri , nella scheda Inversione contabile , imposta l'opzione Abilita inversione contabile su Sì. Nei campi Fascia IVA ordine di acquisto e Fascia IVA ordine di vendita , Seleziona le fasce IVA predefinite. Quando una condizione di applicabilità del reverse charge viene soddisfatta, la riga ordine cliente o ordine fornitore viene aggiornata con queste fasce IVA.

Reverse charge su una fattura di vendita

Per le vendite effettuate con lo schema reverse charge, il venditore non addebita l'IVA. La fattura indica gli articoli soggetti a IVA reverse charge e l'importo totale dell'IVA reverse charge.

Quando viene registrata una fattura di vendita con inversione contabile, le transazioni IVA hanno la direzione fiscale IVA dovuta e IVA pari a zero e Le caselle di controllo Inversione contabile e Esente sono selezionate.

Reverse charge su una fattura di acquisto

Per gli acquisti nello schema reverse charge, l'acquirente che riceve la fattura con l'IVA reverse charge funge da acquirente e venditore per la contabilità dell'IVA.

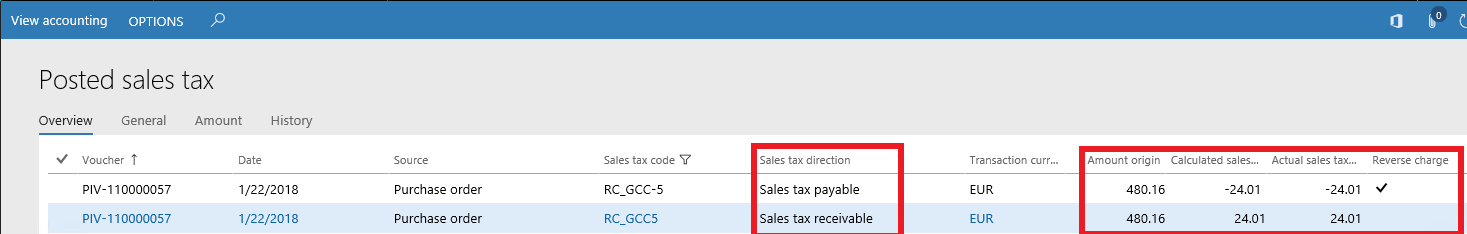

Se una fattura di acquisto con l'IVA reverse charge viene registrata, due transazioni IVA vengono create. Una transazione ha la direzione fiscale IVA a credito . L'altra transazione ha la direzione fiscale IVA dovuta e la casella di controllo Reverse charge è selezionata.

Nello screenshot seguente, una transazione ha la direzione IVA dovuta e l'altra transazione ha la direzione IVA dovuta direzione.

Abilita il meccanismo di inversione contabile per la funzionalità del regime IVA/GST

Nell'area di lavoro Gestione funzionalità , trova la funzionalità e Seleziona Abilita.

Dopo aver abilitato la funzione, la scheda Reverse charge è disponibile in tutte le persone giuridiche. Abilita la funzionalità inversione contabile per una persona giuridica impostando l'opzione Abilita inversione contabile su Sì.

Saranno disponibili le seguenti pagine e voci di menu relative all'impostazione della funzionalità:

- Gruppi di articoli in reverse charge (Imposta>Impostazione>Imposta sulle vendite>Gruppi di articoli in reverse charge). Per ulteriori informazioni, vedere la sezione Impostazione di gruppi di articoli con reverse charge .

- Regole di inversione contabile (Imposta>Impostazione>Imposta sulle vendite>Regole di inversione contabile). Vedi Impostazione delle regole di inversione contabile.

- Parametri del commercio estero (Imposta>Impostazione>Imposta sulle vendite>Commercio estero>Parametri del commercio estero). Vedi Impostare le proprietà del paese/regione.

La casella di controllo Reverse charge sarà disponibile nella fascia IVA e Registrata pagine imposta sulle vendite. Per ulteriori informazioni, vedere le sezioni, Impostazione delle fasce IVA e delle fasce IVA degli articoli, Inversione contabile su una fattura di vendita e Inversione contabile su una fattura di acquisto.